又出稅收“大禮包”,全國范圍內的服務貿易類技術先進型服務企業可以享受減按15%的稅率征收企業所得稅。

財政部、稅務總局、商務部、科技部與國家發展改革委等五部委聯合下發了《關于將服務貿易創新發展試點地區技術先進型服務企業所得稅政策推廣至全國實施的通知》(財稅〔2018〕44號),明確了服務貿易類技術先進型服務企業所得稅優惠政策。

一、政策背景

為貫徹落實《國務院關于促進外資增長若干措施的通知》(國發〔2017〕39號)要求,發揮外資對優化服務貿易結構的積極作用,引導外資更多投向高技術、高附加值服務業,促進企業技術創新和技術服務能力的提升,增強我國服務業的綜合競爭力,自2016年1月1日起至2017年12月31日止,在天津、上海、海南、深圳、杭州、武漢、廣州、成都、蘇州、威海和哈爾濱新區、江北新區、兩江新區、貴安新區、西咸新區等15個服務貿易創新發展試點地區實行兩項企業所得稅優惠,即:

1.符合條件的技術先進型服務企業減按15%的稅率征收企業所得稅。

2.符合條件的技術先進型服務企業實際發生的職工教育經費支出,不超過工資薪金總額8%的部分,準予在計算應納稅所得額時扣除;超過部分準予在以后納稅年度結轉扣除。

試點政策在2017年末已到期。

關于職工教育經費稅前扣除優惠政策,根據《財政部 國家稅務總局關于企業職工教育經費稅前扣除政策的通知》(財稅〔2018〕51號)規定,已經推廣至全國范圍內所有類型企業。

此次財稅〔2018〕44號則將技術先進型服務企業(服務貿易類)減按15%的稅率征收企業所得稅的政策推廣至全國范圍。

二、技術先進型服務企業(服務貿易類)必須符合什么條件?

享受企業所得稅優惠政策的技術先進型服務企業必須同時符合以下條件:

1.在中國境內(不包括港、澳、臺地區)注冊的法人企業;

2.從事《技術先進型服務業務領域范圍(服務貿易類)》中的一種或多種技術先進型服務業務,采用先進技術或具備較強的研發能力;

3.具有大專以上學歷的員工占企業職工總數的50%以上;

4.從事《技術先進型服務業務領域范圍(服務貿易類)》中的技術先進型服務業務取得的收入占企業當年總收入的50%以上;

5.從事離岸服務外包業務取得的收入不低于企業當年總收入的35%。

從事離岸服務外包業務取得的收入,是指企業根據境外單位與其簽訂的委托合同,由本企業或其直接轉包的企業為境外單位提供《技術先進型服務業務領域范圍(服務貿易類)中所規定的服務而從上述境外單位取得的收入。

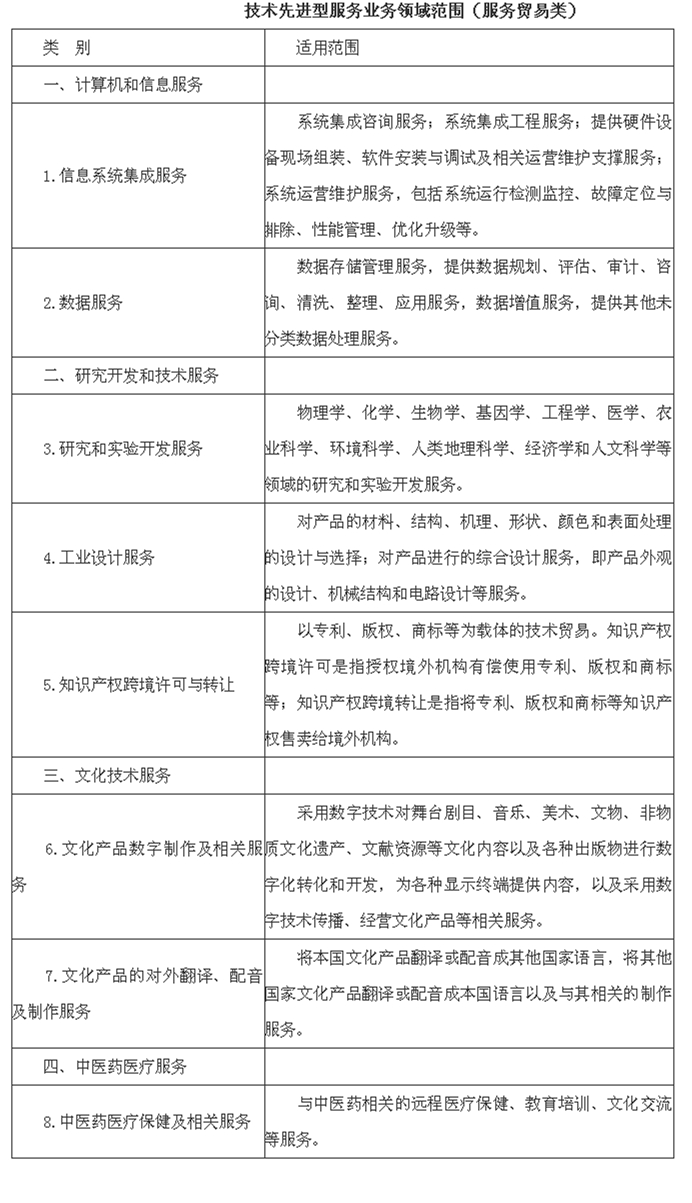

三、技術先進型服務業務領域范圍(服務貿易類)包括哪些?

技術先進型服務業務領域范圍(服務貿易類)具體如下表所示:

|作者:張翀